-

1. Informe de gestión 2021

- 1.1 En dos minutos

- 1.2 Estrategia y creación de valor

- 1.3 Ferrovial en 2021

- 1.4 Riesgos

- 1.5 Gobierno Corporativo

- 1.6 Evolución previsible en 2022

-

Anexo

- Medidas Alternativas de Rendimiento

- Gestión de la Sostenibilidad

- Principios de Reporte

- Taxonomía Europea

- Task Force on Climate Related Disclosures

- Cuadro de mando

- Contenidos del Estado de Información no Financiera

- Indicadores SASB

- Indicadores GRI Standards

- Anexo a Indicadores GRI

- Glosario de términos

- Informe de Verificación

-

2. Cuentas Anuales Consolidadas 2021

- Cuentas Anuales Consolidadas

- Informe de Auditoría

LÍNEAS DE NEGOCIO

Autopistas

407 ETR (43,23%, puesta en equivalencia)

COVID-19

Con el objetivo de contener la propagación de las nuevas variantes, la provincia de Ontario declaró varios confinamientos, cierres y reaperturas intermitentes. Además, el Gobierno y las empresas continuaron recomendando trabajar desde casa. La evolución de las restricciones en la provincia por el COVID-19 durante 2021 es:

- 8 Abril: la provincia de Ontario aprobó una orden provincial de confinamiento domiciliario.

- 2 Junio: fin de los confinamientos. Desde entonces, la región aplicó un plan de reapertura en función de las tasas de vacunación e indicadores relevantes de salud pública. El Gobierno provincial anunció que la enseñanza a distancia seguiría vigente el resto del año académico.

- 11 Junio: Fase 1, centrada en retomar las actividades al aire libre en grupos reducidos (hasta 10 personas).

- 30 Junio: Fase 2, con un 70% de adultos con la primera dosis y un 20% con la pauta completa. La apertura de actividades al aire libre y se abren de forma limitada los servicios en interiores (comercio minorista no esencial con aforo del 25%).

- 16 Julio: Fase 3, (70-80% con la primera dosis y 25% pauta completa) se aumentan los aforos en interiores.

- 19 Diciembre: medidas de salud y seguridad adicionales en respuesta a la propagación de la variante ómicron: 50% del aforo en interiores y límites en reuniones sociales a 10 personas en interiores y 25 en exteriores.

En enero de 2022, Ontario anunció un calendario para la eliminación gradual de estas restricciones durante febrero y marzo de 2022.

Las restricciones relativas al COVID-19, junto con la contracción económica resultante, continúan teniendo un impacto en la demanda de viajes por carretera en GTA. 407 ETR mantuvo una sólida posición de liquidez: la caja y equivalentes al cierre del ejercicio alcanzaban los 307 millones de dólares canadienses y 800 millones en líneas de crédito no dispuestas.

VKT (kilómetros recorridos)

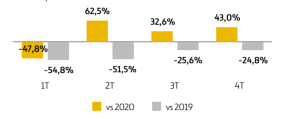

La 407 ETR experimentó caídas significativas en los volúmenes de tráfico debido al impacto de la pandemia de COVID-19, con órdenes de confinamiento y las restricciones a la movilidad en vigor durante 1S 2021. Desde 2T 2021, los niveles de tráfico se han recuperado significativamente como resultado de la reapertura gradual de las empresas, las actividades en exteriores y los espacios públicos de la provincia. En 2021, los VKTs aumentaron un +13,0% frente a 2020, gracias a que la provincia de Ontario entró en la tercera fase de reapertura tras el levantamiento de las restricciones adicionales (16 de julio), junto con el impacto positivo de la reapertura presencial de los centros educativos en septiembre. En cualquier caso, la recuperación se ha visto en parte lastrada por la decisión de las empresas de mantener a una gran parte de sus plantillas teletrabajando y el impacto de la variante ómicron en diciembre, que obligó a la provincia de Ontario a poner en marcha nuevas medidas de salud pública y seguridad, impactando negativamente la movilidad.

Evolución trimestral del tráfico

La provincia declaró el 17 de marzo de 2020 su primera orden de confinamiento domiciliario para hacer frente a la expansión del COVID-19, y posteriormente estableció confinamientos y reaperturas intermitentes, por lo que la evolución trimestral del tráfico en 2021 no es comparable a la de 2020.

Aunque la 407ETR experimentó reducciones significativas en el tráfico al comienzo de la pandemia del COVID-19, se han observado mejoras graduales en los volúmenes de tráfico a lo largo del año, incluso ligeramente en el 4T cuando se tráfico se resintió por la nueva variante ómicron.

Resultados para el 100% de 407 ETR

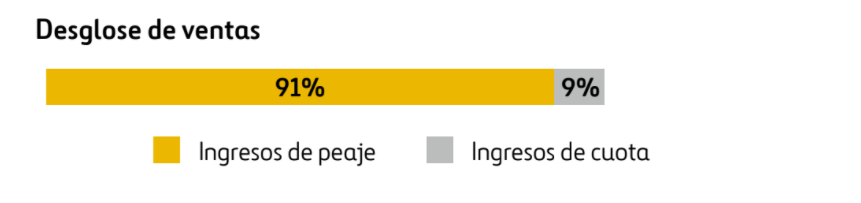

Las ventas se incrementaron un +12,6% en 2021, alcanzando 1.023 millones de dólares canadienses.

- Ingresos de peajes (91% del total): +13,0% hasta 934 millones de dólares canadienses, principalmente debido a la mejora de los volúmenes de tráfico respecto a 2020, a raíz de una flexibilización de las restricciones relacionadas con el COVID-19. El ingreso medio por viaje aumentó +4,6% vs. 2020.

- Ingresos de cuota (9% del total) 89 millones de dólares canadienses (+8,9%) a causa de la eliminación de la suspensión temporal de las cuotas de arrendamiento, los recargos por pagos retrasados durante 2020, compensados por volúmenes más bajos de las comisiones por notificación de Denegación de Matriculación que estaban en vigor.

OPEX -2,7% debido a un descenso de costes de operaciones por cliente derivado de una menor provisión para pérdidas crediticias esperadas (Lifetime ECL), menores costes de facturación y de cobro.

RBE -16,1%, a causa del aumento de los volúmenes de tráfico y de los ingresos debido al levantamiento de las restricciones relacionadas con la pandemia durante 2021. El margen RBE fue del 84,0% frente al 81,4% de 2020.

Dividendos: En 2021, 407 ETR repartió dividendos por importe de 600 millones de dólares canadienses (562.5 millones de dólares canadienses en 2020). Los dividendos correspondientes a Ferrovial ascendieron a 164 millones de euros en 2021.

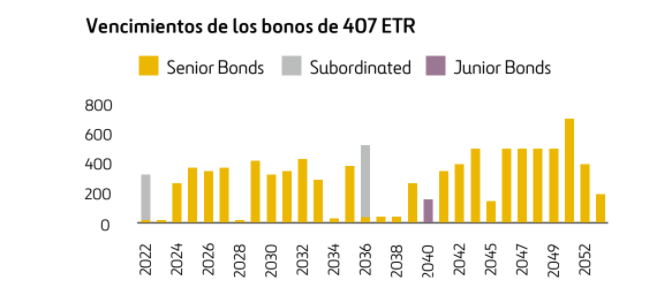

Deuda neta a cierre de septiembre: 8.724 millones de dólares canadienses (coste medio 4,11%). Un 54% de la deuda tiene un vencimiento superior a 15 años. Los próximos vencimientos de bonos son 319 millones de dólares canadienses en 2022, 20 millones de dólares canadienses en 2023 y 271 millones de dólares canadienses en 2024.

Calificación crediticia de 407 ETR

- S&P: “A” (Deuda Senior), “A-” (Deuda Junior) y “BBB” (Deuda subordinada) con perspectiva estable, publicado el 8 de junio 2021.

- DBRS: “A” (Deuda Senior), “A low” (Deuda Junior) y “BBB” (Deuda subordinada) con perspectiva negativa, publicado el 17 de junio 2021.

Vencimientos de los bonos de 407 ETR

Tarifas 407 ETR

Tarifas 407 ETR

Las tarifas no han variado desde febrero de 2020, cuando la 407 ETR adoptó una nueva estructura de tarifas estacionales para afrontar los patrones de viaje de los clientes y para gestionar el flujo general de tráfico en la 407 ETR, así como para optimizar los ingresos. Dado el impacto del COVID-19, 407 ETR no aplicó los cambios previstos en las tarifas estacionales, excepto el incremento de febrero de 2020.

Schedule 22

Debido a la pandemia del COVID-19 junto con los cierres en toda la provincia y confinamientos relacionados con la misma, el tráfico en la 407 ETR ha sido significativamente inferior, por lo que los umbrales de tráfico mínimos establecidos en el Schedule 22 no se pueden alcanzar.

La pandemia COVID-19 constituye un evento de Fuerza Mayor según las disposiciones del Contrato de Concesión y Arrendamiento de Terrenos (CGLA), y por lo tanto la 407 ETR no está sujeta a pagos del Schedule 22 en 2020 y hasta el final del evento de fuerza mayor.

407 ETR y la Provincia acordaron que el evento de Fuerza Mayor finaliza cuando los volúmenes de tráfico en la 407 ETR y vías adyacentes alcancen niveles pre-pandemia (medidos como el promedio de 2017 a 2019), o cuando haya un incremento en las tarifas o en los cargos a los usuarios.

Al finalizar el evento de Fuerza mayor, la 407 ETR estará sujeta al pago de Schedule 22, si aplica, a partir del año siguiente.

MANAGED LANES DE TEXAS (EE.UU.)

En 2021, el tráfico en las Managed Lanes de Texas (MLs) estuvo afectado por las restricciones de movilidad hasta el 10 de marzo, cuando Texas reabrió por completo, y por las condiciones meteorológicas adversas, como las nevadas de febrero (las tres concesiones cerraron durante 7 días) y las fuertes lluvias de mayo (que fueron un 60% superiores a la media de mayo de 2020), y un aumento de los casos de COVID-19 durante el verano y en diciembre (variante ómicron).

Actualmente no hay ninguna medida relevante establecida por COVID-19 que afecte directamente a la movilidad. A 31 de diciembre 2021, la tasa de vacunación con pauta completa en Dallas-Fort Worth se sitúa en 55%-66% (considerando todos los residentes, niños incluidos).

Se ha producido una recuperación gradual desde la reapertura, con una ralentización del tráfico cuando se produjo un repunte de casos de COVID-19 en Texas en agosto y diciembre, el último debido a la propagación de la variante ómicron. No obstante, el tráfico ha mostrado una sólida recuperación. El tráfico en la NTE 35W superó los niveles pre-pandemia (2019) en 2021 (+9,0%), mientras que la NTE registró un tráfico similar al de 2019 (-0,8%). LBJ sigue mejorando, pero aún por debajo (-23,8% frente a 2019). Todas las MLs lograron sólidos ingresos medios por viaje: NTE 35W +15,6%, NTE +13,4% y LBJ +4,6%.

NTE 1-2 (63,0%, consolidación global)

En 2021, el tráfico se incrementó un +32,7% y se alcanzaron los mismos niveles de tráfico de 2019 (pre-COVID-19), tras una fuerte recuperación desde 2T gracias a la reapertura completa de Texas desde mediados de marzo, parcialmente compensada por las malas condiciones climatológicas en febrero y mayo y el impacto del aumento de los casos de COVID-19 durante el verano y en diciembre. Desde el 2T, NTE registró al mes los mismos o más eventos de mandatory mode que en febrero de 2020 (pre-COVID-19). Además, los volúmenes de tráfico al mediodía y en hora punta en NTE ya son superiores a los niveles previos a la pandemia.

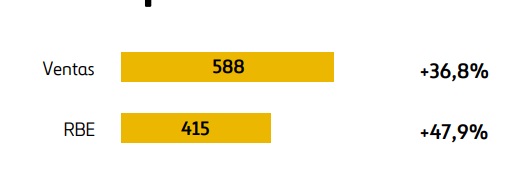

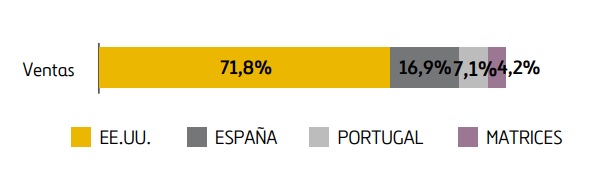

La tarifa media por transacción alcanzó los 5,6 dólares frente a los 4,9 dólares de 2020 (+13,4%), impactado positivamente por la mayor proporción de vehículos pesados (multiplicador de tarifa de ligeros 2x – 5x) y mayores tarifas. Esto favoreció que las ventas alcanzaran 187 millones de dólares (50,0% frente a 2020).

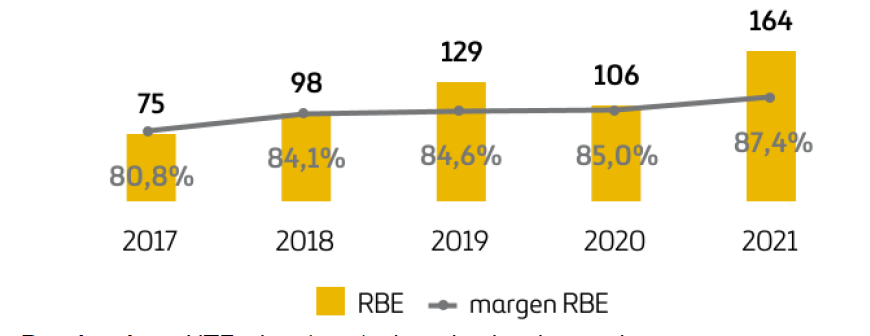

El RBE ascendió a 164 millones de dólares (54,3% vs. 2020). El margen RBE fue de 87,4% (85% en 2020).

Evolución de trimestral del RBE de NTE

Dividendos: NTE distribuyó dos dividendos ordinarios en junio y diciembre por un importe total de 100 millones de dólares (53 millones de euros de participación de FER). En 2020, NTE distribuyó un dividendo de 46 millones de dólares (25 millones de euros de participación de FER).

La deuda neta de NTE a septiembre 2021 alcanzó 1.223 millones de dólares (1.232 millones en diciembre 2020), y coste medio de 4,12%.

LBJ (54,6%, consolidación global)

En 2021, el tráfico se incrementó en un +23,0%, gracias a la recuperación gradual desde 2T por la reapertura completa de Texas a partir de mediados de marzo, parcialmente compensada por las malas condiciones climatológicas en febrero y mayo, y por el impacto de un repunte de casos de COVID-19 durante el verano y en diciembre.

El ingreso medio por transacción en 2021 alcanzó 3,6 dólares vs. 3,4 dólares en 2020 (+4,6%), impactado positivamente por la mayor proporción de vehículos pesados (multiplicador de tarifa de ligeros 2x – 5x) y por mayores tarifas. Todo ello, unido al aumento del tráfico, condujo a que las ventas ascendiesen a 133 millones de dólares (+27,3% frente a 2020).

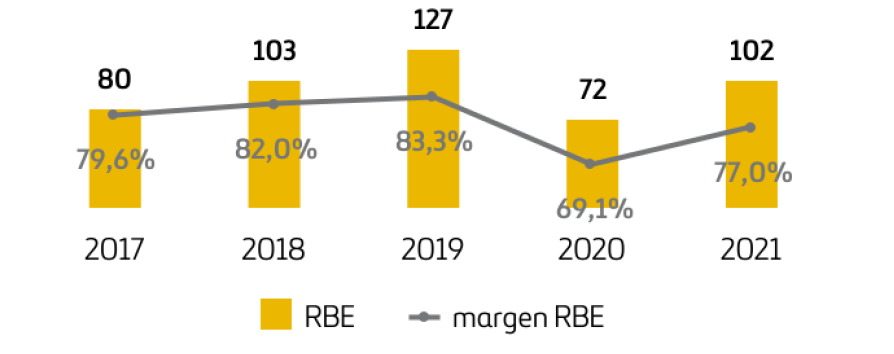

RBE ascendió a 102 millones de dólares (+42,0% frente a 2020), con un margen RBE del 77,0% (69,1% en 2020).

La deuda neta de LBJ a diciembre 2021 alcanzó 1.998 millones de dólares (1.660 millones en diciembre 2020), con un coste medio del 4,03%.

En diciembre de 2021, LBJ completó la emisión de bonos por 609 millones de dólares, utilizados para repagar parte del préstamo pendiente TIFIA del proyecto de la compañía (300,6 millones de dólares) y financiar una distribución de capital al patrocinador del proyecto (300,6 millones de dólares). El coste de la deuda nueva se redujo a un rendimiento del 3,797% al vencimiento (frente a un cupón TIFIA del 4,22%) y el vencimiento de la estructura global de la deuda se amplia hasta 2057 (vs 2050 anteriormente). Los gastos de transacción fueron de 7 millones de dólares.

Dividendos: LBJ distribuyó dividendos por valor de 360 millones de dólares en 2021 tras la emisión de bonos por valor de 609 millones de dólares en diciembre 2021 (167 millones de euros a la participación de FER vs. 109 millones de euros en 2020). En 2020, distribuyó su primer dividendo (229 millones de dólares) tras cinco años de operación.

NTE 35W (53,7%, consolidación global)

En 2021, el tráfico de NTE 35W aumentó un +26,8%, situándose por encima de los niveles pre-COVID-19 gracias al repunte del tráfico y la fuerte presencia de vehículos pesados tras una sólida recuperación desde 2T derivada de la reapertura completa de Texas a partir de mediados de marzo, parcialmente compensada por las malas condiciones climatológicas en febrero y mayo, y el impacto de los repuntes de casos de COVID-19 durante el verano y en diciembre.

El ingreso medio por transacción en 2021 alcanzó 4,0 dólares frente a 3,5 dólares en 2020 (+15,6%), impactado positivamente por la mayor proporción de vehículos pesados (multiplicador de tarifa de ligeros 2x – 5x) y por mayores tarifas. Esta situación, unida al repunte del tráfico, favoreció a que las ventas ascendiesen a 142 millones de dólares (+45,3% respecto a 2020).

RBE ascendió a 119 millones de dólares (+46,1% frente a 2020), con un margen RBE del 83,9% (vs 83,4% en 2020).

La deuda neta de NTE 35W a diciembre de 2021 alcanzó 1.055 millones de dólares (915 millones de dólares a diciembre de 2020), a un coste medio de 4,85% (incluyendo el segmento NTE 3C).

NTE 3C (53,7%, consolidación global, en construcción)

- Desarrollo, diseño, construcción y operación del Segmento 3C, incluyendo la construcción de 2 Managed Lanes en cada dirección y la reconstrucción de carriles de uso general existentes.

- Marco de fijación de precios flexible: libertad para fijar las tarifas de peaje con un tope suave y un multiplicador de 2x-5x para vehículos pesados (3x de media).

- Longitud: ampliación de 6,7 millas hacia el norte de la NTE 35W 3A y 3B (en funcionamiento desde 2018).

- Duración de la concesión: 2061.

- Apertura al tráfico prevista para finales de 2023.

- Operación, mantenimiento y cobro de peajes: derecho exclusivo y obligación de operar, mantener, reparar y cobro de peajes. Peajes cobrados por North Texas Tollway Authority conforme al acuerdo con TxDOT. TxDOT asume el riesgo de cobro.

I-77 (65,1%, consolidación global)

Carolina del Norte levantó todas las restricciones, incluyendo la obligatoriedad de llevar mascarilla en la mayoría de ocasiones, el 14 de mayo. Carolina del Norte registró en septiembre el mayor número de nuevos casos de COVID-19 desde febrero; ahora bien, al remitir los casos en octubre, el tráfico se recuperó rápidamente.

En 2021, el tráfico se incrementó un +45,8% gracias a que el Estado ha ido reduciendo las restricciones de movilidad durante todo el periodo. El tráfico alcanzó niveles pre-COVID-19 a finales de junio.

La tarifa media por transacción en 2021 alcanzó 1,2 dólares frente a los 0,8 dólares de 2020 (+46,5%).

Las ventas alcanzaron 36 millones de dólares (102,1% vs. 2020) como resultado de la rápida recuperación del tráfico tras la mejora de la situación del COVID.

RBE ascendió a 20 millones de dólares, con un margen RBE del 54,9% (24,9% en 2020).

La deuda neta de I-77 a diciembre 2021 alcanzó 263 millones de dólares (272 millones en diciembre 2020), a un coste medio de 3,67%.

Calificación crediticia

| PAB | TIFIA | |

|---|---|---|

| FITCH | BBB- | BBB- |

| DBRS | BBB | BBB |

I-66 (55,7%, puesta en equivalencia; en construcción)

Ferrovial adquirió un 5,704% adicional, incrementando su participación en I-66 hasta el 55,704%. El valor de la transacción asciende a 162 millones de euros, junto con 36 millones de euros como parte de su compromiso de aportación de capital adicional hasta la finalización de la construcción correspondiente a ese 5,704%. La adquisición del control de la concesionaria supone el reconocimiento de un ajuste positivo del valor razonable antes de impuestos diferidos para Ferrovial de 1.117 millones de euros, ya que la participación del 50% adquirido previamente debe valorarse a su valor razonable. Además, al tomar el control, la deuda total del proyecto se integraría en el balance consolidado de Ferrovial, que alcanza los 1.511 millones de euros a 31 de diciembre de 2021.

IRB

Ferrovial, a través de su filial Cintra, adquirió el 24,86% del capital de la sociedad cotizada india IRB Infrastructure Developers, por un importe de 369 millones de euros. El 29 de diciembre de 2021, la operación se completó con una emisión preferente de acciones por IRB Infrastructure Developers, tras la aprobación por la Junta de Accionistas de IRB y la obtención de las autorizaciones legales pertinentes. IRB es uno de los líderes sectoriales del mercado indio, gestionando 23 proyectos y alrededor de 2.000 kilómetros de autopistas. Como resultado, Ferrovial es ahora un accionista minoritario relevante con presencia en el Consejo de Administración de la sociedad. Cintra apoyará a la compañía en su desarrollo y compartirá su amplia experiencia internacional en la gestión de autopistas y análisis de nuevas inversiones. IRB seguirá estando gestionada por su accionista mayoritario, Virendra D. Mhaiskar (su familia y su sociedad holding).

El 12 de febrero, Fitch Ratings elevó la calificación crediticia de IRB Infrastructure Developers Limited a ‘BB+’ desde ‘BB’ y eliminó la calificación de Rating Watch Positive. La perspectiva es estable. El incremento del rating de IRB refleja la mejora de su perfil financiero tras la inyección de capital realizada por Ferrovial y GIC.

OTRAS AUTOPISTAS

La cartera de Ferrovial incluye varias autopistas que son, principalmente, proyectos por disponibilidad ubicados en países con bajas rentabilidades en sus bonos del Estado (España, Portugal e Irlanda) y larga duración. Entre los proyectos por disponibilidad sin riesgo de tráfico o equivalentes mantenidos por Ferrovial se encuentran: A-66, Algarve (hasta la conclusión de la venta), M3, M8 y Toowoomba.

- España: el tráfico en 2021 se vio afectado por las medidas restrictivas adoptadas por las autoridades para hacer frente a la pandemia. Sin embargo, desde finales de abril, el tráfico mejoró cuando Cataluña y Andalucía levantaron sus confinamientos regionales. El tráfico también mejoró por la preferencia de los viajes nacionales durante las vacaciones de verano y por la alta tasa de vacunación, lo que redujo los casos de COVID-19. El tráfico de Autema se vio más afectado que el de Ausol por la variante de ómicron, ya que el gobierno catalán impuso algunas restricciones de movilidad en diciembre. Respecto a 2019, antes de la pandemia, el tráfico en Autema cayó un -18,1%, mientras que el tráfico en Ausol I y Ausol II cayó un -17,6% y un -20,1%, respectivamente.

- Portugal: El 15 de enero de 2021 se aprobó un nuevo confinamiento, que estuvo en vigor todo el 1T. A partir de finales de marzo se empezaron a levantar las restricciones de movilidad. El Estado de Emergencia se levantó el 30 de abril y el tráfico se recuperó desde ese momento. Desde agosto, la recuperación del tráfico fue más rápida, ya que se levantaron todas las restricciones de movilidad y se aceleró el ritmo de vacunación. En Azores, el gobierno regional ha estado aplicando confinamientos selectivos en función de la evolución del virus en cada localidad. A finales de diciembre, el tráfico se vio afectado por el teletrabajo obligatorio impuesto por el Gobierno debido a la fuerte propagación de la variante ómicron. El tráfico en 2021 cayó un -15,2% en Algarve, y creció +0,8% en Azores, respecto a 2019.

- Irlanda: El 24 de diciembre 2020, el gobierno aprobó los niveles máximos de restricciones, que estuvieron en vigor todo el 1T. Ha habido un proceso gradual de reapertura a lo largo del 2T, lo que se trasladó en mejoras del tráfico y, en noviembre, el volumen de tráfico se acercaba a los niveles de 2019. En diciembre, el tráfico no se vio gravemente afectado por la variante ómicron, ya que no se aplicaron grandes restricciones. M4 descendió en 2021 -11,3% y -10,5% en M3, respecto a 2019.

ACTIVOS EN CONSTRUCCIÓN

| (Millones de euros) | CAPITAL INVERTIDO | CAPITAL COMPROMETIDO PENDIENTE | DEUDA NETA 100% | PARTICIP. CINTRA |

|---|---|---|---|---|

| Integración Global | ||||

| Activos intangibles | -517 | -425 | -2.439 | |

| I-66* | -517 | -349 | -1.511 | 55,7% |

| NTE35W** | 0 | -76 | -928 | 53,7% |

| Puesta en Equivalencia | ||||

| Activos financieros | -112 | -30 | -2.032 | |

| Ruta del Cacao | -54 | -2 | -204 | 30,0% |

| Silvertown Tunnel | 0 | -27 | -647 | 22,5% |

| OSARs | -28 | 0 | -398 | 50,0% |

| Zero ByPass | -30 | 0 | -783 | 35,0% |

(*) Capital invertido y comprometido incluye la adquisición del 5.704% de participación adicional (EUR162mn) junto con la inyección de capital correspondiente (EUR36mn).

(**) Capital invertido y comprometido referido al Segmento 3C.Deuda neta 100%: incluye los 3 segmentos

- NTE35W Segmento 3C (Texas, EE.UU.): el proyecto incluye la construcción de 2 Managed Lanes en cada dirección, cerca de 6,7 millas. Se prevé que la autopista abra a finales de 2023. La concesión finalizará en 2061. Los trabajos de diseño y construcción se encuentran completos en un 52%.

- I-66 (Virginia, EE.UU.): el proyecto supone la construcción de 35 km en el corredor de la I-66 (entre la Ruta 29, cerca de Gainesville, y la circunvalación de Washington D.C., I-495, en el Condado de Fairfax). Se espera que la autopista abra al tráfico a finales de 2022. La concesión tiene una duración de 50 años desde el cierre comercial. El grado de avance del proyecto era del 83% en 2021.

- Ruta del Cacao (Colombia): 152 km de los cuales 81 km son de nuevas autopistas de peaje, construcción de 16 puentes, 2 viaductos y 2 túneles con una longitud combinada de 6 km. La concesión tiene una duración de 25 años. Los trabajos de diseño y construcción estaban completos en un 86% en diciembre de 2021.

- Túnel de Silvertown (Londres, Reino Unido): proyecto de pago por disponibilidad y plazo de concesión de 25 años. Construcción de un túnel de 1,4 km de doble calzada que se construirá bajo el río Támesis. Se prevé que las obras finalicen en 2025. Los trabajos de diseño y construcción se encuentran completos en un 52%.

- OSARs (Melbourne, Australia): proyecto de pago por disponibilidad y plazo de concesión de 22 años y medio, que consiste en la mejora y mantenimiento de una red de carreteras de Melbourne. OSARs abrió al tráfico en noviembre 2021, pero la apertura completa se espera en 2022.

- Zero ByPass (Bratislava, Eslovaquia): 59 km de autopista que incluye una circunvalación de 4 a 6 carriles al sur de Bratislava (D4) y una autopista de 4 carriles (R7) desde el centro de Bratislava hacia el sureste. La concesión tiene una duración de 30 años. Zero ByPass abrió al tráfico en octubre 2021, aunque el permiso final de ocupación está pendiente y se espera para 2022.

PROYECTOS EN LICITACIÓN

Ferrovial mantiene el foco en EE.UU. como principal mercado, y el Grupo continúa prestando atención a iniciativas privadas:

- Precalificación en tres procesos: Major Bridge Replacement (Pennsylvania, EE.UU.); North Corridor Rail Transit (Florida, EE.UU.) y I-10 Calcasieu River (Louisiana, EE.UU.)

- Seguimiento activo de varios proyectos en otros estados. Estos proyectos se encuentran en distintos grados de desarrollo y se espera que salgan al mercado en los próximos meses. Algunos de ellos incluyen estructuras de Managed Lanes.

Además de EE.UU., Cintra está activo en otros mercados de interés como Reino Unido, Chile, Colombia, Perú y Australia.